Tuy nhiên, “bệnh” của thị trường trái phiếu được nhận diện theo nhiều cách và nhà quản lý lại đang muốn siết những chỗ mà giới chuyên gia cho rằng, không phải là huyệt đạo tạo nên rủi ro thị trường…

Ở góc nhìn của một nhà tư vấn chuyên nghiệp, ông Nguyễn Minh Ngọc, Chủ tịch Công ty Tư vấn đầu tư Bluechip IB (BCIB) nhận định, nhà đầu tư cá nhân tại Việt Nam đang mắc trong một “mớ bòng bong” sản phẩm trên thị trường trái phiếu doanh nghiệp. Họ được mời chào với mức lãi suất hấp dẫn hơn lãi suất tiền gửi ngân hàng, một số loại trái phiếu còn do công ty mẹ mua của công ty con và bán thứ cấp trên thị trường với lời quảng cáo là được công ty mẹ bảo lãnh thanh toán…

Cách chào bán dễ dàng với những lời quảng cáo hấp dẫn tạo nên những rủi ro nhãn tiền cho người “chơi” trái phiếu doanh nghiệp.

Rủi ro thứ nhất, pháp luật Việt Nam quy định ngoại trừ ngân hàng thương mại được Ngân hàng Nhà nước cấp phép cho hoạt động bảo lãnh thanh toán, không một đơn vị nào được cung cấp dịch vụ bảo lãnh thanh toán tại Việt Nam kể cả các công ty chứng khoán, nên việc một công ty đưa ra cam kết bảo lãnh thanh toán cho một bên khác tiềm ẩn rủi ro bị pháp luật tuyên vô hiệu hợp đồng khi xảy ra tranh chấp, mất khả năng thanh toán, người mua trái phiếu cuối cùng là người chịu hoàn toàn rủi ro. Ở đây, cũng cần nói thêm rằng, năm qua, có những công ty chứng khoán ký cam kết bảo lãnh phát hành, thực chất là để đảm bảo cho doanh nghiệp gọi vốn đúng bằng con số kế hoạch, nhưng nhà đầu tư không hiểu nội hàm của nghiệp vụ này, nên cứ ung dung tin rằng, họ được bảo hiểm 2 lần: nếu doanh nghiệp không trả được nợ thì công ty chứng khoán sẽ trả nợ thay!

Để “thức tỉnh” nhà đầu tư, ông Trần Lê Minh, Giám đốc chi nhánh Hà Nội Công ty Quản lý quỹ đầu tư Dragon Capital Việt Nam (DCVFM) cứ mong rằng, sẽ có một tiếng chuông rung lên cảnh báo toàn thị trường. Tiếng chuông ấy sẽ hữu dụng nếu đến từ một thương vụ mất khả năng thanh toán tương đối lớn. Trải nghiệm rủi ro thực tế sẽ giúp nhà đầu tư nhận diện ra rủi ro thị trường để có cái nhìn thận trọng hơn với kênh đầu tư trái phiếu. “Tiếng rung cũng sẽ cho thấy, thị trường Việt Nam hoạt động bình thường chứ không phải theo kiểu ai cũng muốn phát hành trái phiếu và ai cũng có thể trả nợ”, ông Minh nhấn mạnh.

Rủi ro thứ hai, nhà đầu tư cá nhân không đủ hiểu biết, kiến thức về việc phân tích trái phiếu từ việc đọc các điều khoản, điều kiện phát hành trái phiếu, điều kiện xử lý, thay đổi tài sản đảm bảo, các điều khoản về sự kiện vi phạm. Như Chủ tịch BCIB chia sẻ, điều tưởng chừng đơn giản nhất là tính giá trái phiếu, nhưng chắc chắn nhiều nhà đầu tư cá nhân không thể tính được. Điều này dẫn tới lầm tưởng là mua trái phiếu doanh nghiệp dù theo mức lãi suất được chào bán sẽ không bị lỗ, trong khi thực tế nhà đầu tư vẫn có thể bị lỗ khi cầm tới ngày đáo hạn hoặc khi cần bán giữa chừng. Trái phiếu kỳ hạn càng dài, rủi ro lỗ càng cao khi mức lãi suất thị trường biến động tăng.

“Ngay cả các môi giới của các công ty bán trái phiếu có khi cũng không hiểu hết điều này, không có khả năng tính giá trái phiếu, nên khi chào mời nhà đầu tư cá nhân mua trái phiếu nói những điều mà đầy hàm ý rủi ro cho nhà đầu tư. Những thông tin chào bán nếu đưa ra cho các nhà đầu tư tổ chức chắc chắn sẽ không bao giờ nhận được phản hồi tích cực”, Chủ tịch BCIB nhận định.

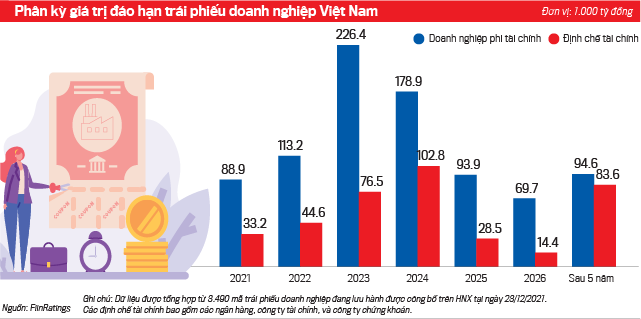

Nếu doanh nghiệp phát hành - chủ thể đi vay tiền trên thị trường trái phiếu có sức khỏe tài chính tốt, có sự minh bạch và cam kết thực hiện nghĩa vụ chi trả với nhà đầu tư thì mọi việc không có gì đáng nói. Thị trường sẽ trở nên hoàn hảo và có ích cho tất cả các chủ thể tham gia. Nhưng cái khó cho thị trường Việt Nam là, hầu hết các đợt phát hành trái phiếu vừa qua đều có kỳ hạn 2-5 năm, nên người đi vay chưa đến kỳ trả nợ. Năng lực chi trả gốc và lãi trái phiếu của các doanh nghiệp vẫn là bức tranh mờ ảo trên thương trường.

Do hầu hết các khoản vay bằng trái phiếu tại Việt Nam chưa đến kỳ hạn tất toán, nên không lạ khi năm qua, vụ vỡ lở trái phiếu được báo chí, nhà đầu tư quan tâm nhất lại đến từ… Trung Quốc, chứ không phải tại Việt Nam.

Hãng phát triển bất động sản lớn thứ hai của Trung Quốc - Evergrande – rơi vào tình trạng khánh kiệt tài chính vì sử dụng đòn bẩy quá đà, rung lên hồi chuông báo động khả năng “mất tất” của các trái chủ. Sự kiện không diễn ra ở Việt Nam, nhưng dựa trên các dữ liệu thực tế, FiinGroup đã đưa ra một so sánh đáng báo động: 40% doanh nghiệp bất động sản niêm yết tại Việt Nam đang có điểm xếp hạng sơ bộ ở mức chất lượng tín dụng thấp. Chất lượng tín dụng của một số nhà phát hành trái phiếu rất yếu, trong khi chính các ngân hàng thương mại và các công ty chứng khoán là các đơn vị mua chính trái phiếu này. Chưa kể, các nhà phát hành chưa niêm yết có năng lực tài chính yếu hơn nhiều so với các doanh nghiệp niêm yết và kể cả yếu hơn Evergrande.

Cũng theo thống kê, cơ cấu trái phiếu chiếm khoảng 46% tổng nợ vay của các doanh nghiệp bất động sản, nên chất lượng tín dụng của các doanh nghiệp phát hành không chỉ là vấn đề của thị trường trái phiếu mà còn ảnh hưởng tới chất lượng tín dụng của hệ thống ngân hàng.

FiinGroup đánh giá, 77,2% chủ đầu tư bất động sản tại Việt Nam vi phạm một trong ba tiêu chí “3 lằn ranh đỏ” của Trung Quốc. Thực tế này cho thấy, Bộ Tài chính, Ngân hàng Nhà nước, Chính phủ lo cho nhà đầu tư trái phiếu là rất đúng, nhưng làm cách nào để sự can thiệp của nhà nước sẽ giảm thiểu rủi ro, mà vẫn tạo động lực cho thị trường trái phiếu lớn mạnh? Đó là câu hỏi không dễ để trả lời.

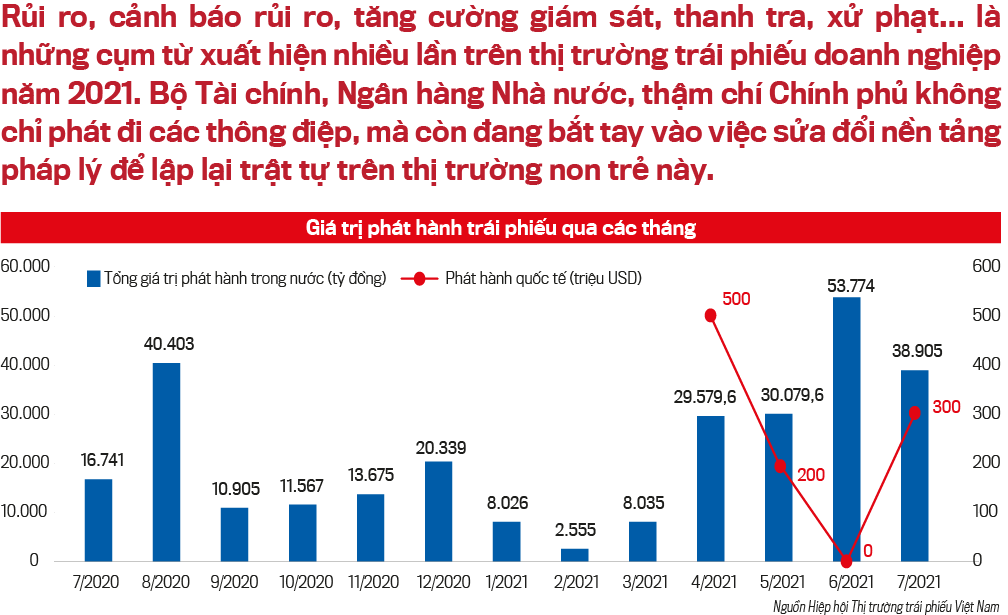

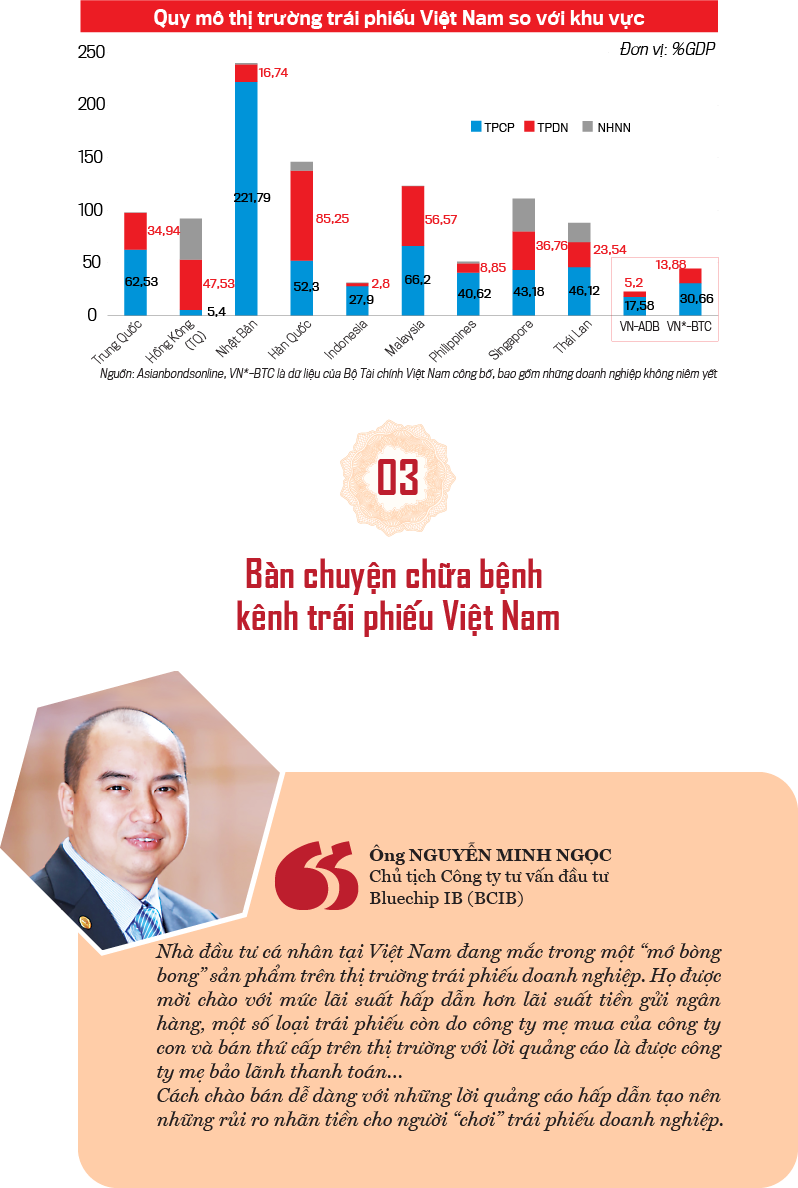

Trong 3 năm gần đây, trái phiếu trở thành công cụ gọi vốn hữu hiệu cho rất nhiều doanh nghiệp, khiến quy mô của thị trường này tính trên GDP cũng có sự tăng mạnh. Tính đến cuối năm 2021, quy mô thị trường trái phiếu doanh nghiệp Việt Nam chiếm khoảng 15% GDP, con số này vượt qua Phillippines (7,4%) và Indonesia (2,7%), nhưng vẫn thấp hơn so với Thái Lan (24,3%), Singapore (38,4%) hay Malaysia (55,4%). Điểm bất thường ở thị trường Việt Nam là trái phiếu doanh nghiệp được phát hành qua kênh riêng lẻ chiếm đại đa số. Chẳng hạn, năm 2021, trong tổng số trên 500.000 tỷ đồng huy động từ trái phiếu doanh nghiệp, thì khối lượng phát hành theo kênh riêng lẻ chiếm đến 94,5%.

Phát hành theo hình thức riêng lẻ, doanh nghiệp phải tuân thủ Nghị định số 153/2020/NĐ-CP. Để quản chặt hơn nữa, Bộ Tài chính đã xây dựng dự thảo sửa đổi Nghị định 153 (bản dự thảo đã công bố), với mục tiêu lành mạnh hóa thị trường trái phiếu.

Một trong những giải pháp được đưa ra tại dự thảo Nghị định sửa đổi Nghị định số 153 là quy định về việc tạo lập thị trường giao dịch trái phiếu riêng lẻ. Theo đó, doanh nghiệp phải đăng ký giao dịch trên hệ thống giao dịch trái phiếu doanh nghiệp chào bán riêng lẻ tại Sở giao dịch chứng khoán trong thời hạn 30 ngày kể từ ngày hoàn thành đợt chào bán trái phiếu. Chủ tịch Sở Giao dịch chứng khoán Hà Nội (HNX), ông Nguyễn Duy Thịnh mới đây đã cho biết, HNX đã xây dựng xong mô hình giao dịch cho thị trường trái phiếu doanh nghiệp riêng lẻ và đang trình xin ý kiến các cấp có thẩm quyền.

Nhưng nếu như nhà quản lý tin rằng, việc tạo thị trường cho trái phiếu riêng lẻ là giải pháp giảm rủi ro cho nhà đầu tư, lập lại trật tự cho thị trường, thì ở góc nhìn chuyên gia, ông Nguyễn Minh Ngọc lại cho rằng, đây là điều bất hợp lý, giải pháp sai điểm cốt lõi. Theo ông, việc tạo ra thị trường chính thức cho trái phiếu riêng lẻ vô hình chung tiếp tay cho việc chào bán trái phiếu riêng lẻ phát triển, trong khi cái đáng lẽ cần kích thích phát triển là trên thị trường tập trung phát hành ra công chúng.

“Hồ sơ phát hành riêng lẻ đã không qua cơ quan nào kiểm duyệt, phê chuẩn, nay nhà quản lý lại đứng ra tạo điều kiện giao dịch cho trái phiếu riêng lẻ sẽ càng làm gia tăng rủi ro”, ông nhận định. Ông đưa ra đề xuất, nên cấm chào bán trái phiếu riêng lẻ cho nhà đầu tư cá nhân cả trên thị trường sơ cấp và thị trường thứ cấp. Nhà đầu tư cá nhân quan tâm tới trái phiếu sẽ đầu tư thông qua các quỹ trái phiếu, quỹ cân bằng, quỹ của công ty bảo hiểm nhân thọ. Việc đầu tư qua các quỹ này vừa kích thích thị trường tài chính phát triển lành mạnh, vừa kích thích ngành quỹ phát triển hạn chế rủi ro chung cho toàn thị trường.

Trong bản dự thảo sửa đổi Nghị định 153 có quy định: “Doanh nghiệp không được phát hành trái phiếu để góp vốn dưới mọi hình thức, mua cổ phần, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn”. Theo ông Nguyễn Minh Ngọc quyền cho doanh nghiệp khác vay là quyền hợp hiến của mỗi doanh nghiệp, miễn là họ không vượt quá trần lãi suất quy định để trở thành cho vay nặng lãi. Một doanh nghiệp có uy tín cao hơn, tài sản đảm bảo tốt hơn, kết quả kinh doanh tốt, quản lý tài chính hiệu quả thì tại sao họ lại không có quyền đi huy động vốn để mua lại các công ty yếu kém, các dự án đang nằm bất động để tái cơ cấu lại cho nền kinh tế hiệu quả hơn?

“Dự thảo sửa đổi Nghị định 153/2020/NĐ-CP sẽ cản bước doanh nghiệp Việt Nam tham gia vào quá trình tái cơ cấu cho nền kinh tế, trong khi chúng ta lại đang mời gọi dòng vốn nước ngoài tham gia quá trình này. Sân chơi cho nhà đầu tư trong nước sẽ phải nhường cho nhà đầu tư ngoại và điều này sẽ dẫn tới nguy cơ nền kinh tế trong nước sẽ ngày càng bị chi phối bởi yếu tố dòng vốn nước ngoài”, ông Ngọc dự báo.

Lành mạnh hóa thị trường trái phiếu doanh nghiệp là việc cần làm, nhưng giải pháp phải đúng huyệt đạo của thị trường. Dư nợ trên thị trường trái phiếu doanh nghiệp Việt Nam hiện khoảng 1 triệu tỷ đồng, bằng 15-16% GDP, trong khi tín dụng ngân hàng hiện nay khoảng 10 triệu tỷ đồng, bằng 155% GDP. Theo Chủ tịch Vietinbank Capital Khổng Phan Đức, khi kênh dẫn vốn bằng trái phiếu còn nhỏ bé, việc chặn ở mục đích phát hành như tại Nghị định 153 và dự thảo sửa đổi Nghị định này là rất không phù hợp.

Chỗ cần chặt, theo Chủ tịch Vietinbank Capital là ở tài sản đảm bảo phải làm sao cho đúng, không thể để tình trạng doanh nghiệp “vác” cổ phiếu của một công ty rác ra làm tài sản đảm bảo bằng cách định giá khống giá trị cổ phiếu rác. Chỗ cần chặt nữa là việc nhiều doanh nghiệp sẵn sàng đẻ ra công ty con, chỉ định là đại diện người sở hữu trái phiếu, như vậy vậy ai bảo vệ nhà đầu tư?

Việc nhà quản lý đặt niềm tin vào nhà đầu tư chuyên nghiệp, cũng nhận được những quan điểm phản biện trái chiều. Chủ tịch Công ty Quản lý quỹ Vietinbank Khổng Phan Đức chia sẻ, ở nước ta, mọi người hay tự quan niệm, lượng đổi chất đổi, nhưng thực tế không phải thế. Luật Chứng khoán quy định, nhà đầu tư nắm giữ danh mục từ 2 tỷ đồng trở lên được gọi là chuyên nghiệp. Nhưng thực tế, người có giá trị danh mục 2 tỷ đồng trở lên không có nghĩa là chuyên nghiệp.

Trong bức tranh chung của thị trường chứng khoán Việt Nam năm 2021, chúng ta đã nói nhiều về thành công của chỉ số tăng, giá trị vốn hóa tăng, giá trị giao dịch tăng, và số tài khoản mở mới tăng mạnh, nhưng tất cả các chỉ số đó đều không đại diện cho mục đích cao cả nhất của thị trường chứng khoán là thu xếp vốn cho doanh nghiệp. Trong khi kênh phát hành bằng cổ phiếu vẫn rất khó khăn với doanh nghiệp (năm 2021, kênh phát hành cổ phiếu chỉ huy động được khoảng 100.000 tỷ đồng) thì điều cần nhất là khung pháp lý phải xây nền cho các kênh gọi vốn mới, giúp doanh nghiệp cần vốn là có cơ hội trên thị trường chứng khoán.

“Chữa” bệnh cho thị trường trái phiếu cần nhìn từ gốc bệnh và nhìn từ mục tiêu cao nhất của thị trường chứng khoán. Đặc biệt, cần tránh tình trạng gây khó cho doanh nghiệp, tạo thêm các cách lách luật mới, mà rủi ro thì không đổi với đại chúng nhà đầu tư.

Theo Hồng Lĩnh

VnEconomy

Loading ...

Loading ...

0 Bình luận

Gửi bình luận